El plan de Alberto Fernández para resolver el complejo tema de la deuda

El equipo asesor del flamante candidato descarta de plano el canje de bonos pero se muestra favorable a un lapso de gracia. Los bancos ya analizan el tema

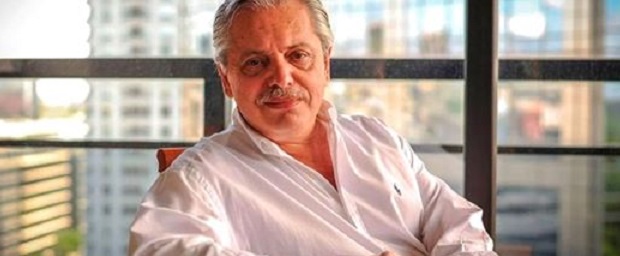

Nuestro principal problema es la deuda» responde, tajante, Alberto Fernández cuando le preguntan una opinión sobre la economía. Es lo primero que se le viene a la mente. En su alocución de 13 minutos para anunciar su postulación a la vicepresidencia, Cristina Kirchner, se refirió nada menos que tres veces al endeudamiento durante la gestión de Mauricio Macri, al que describió como «innecesario».

Está claro que el diagnóstico del lado K de la grieta, la deuda aparece como un tema crucial a resolver, en caso de triunfar en las próximas elecciones. «Es la prioridad número uno», definió el flamante candidato a Presidente. «Después vienen la inflación y el déficit fiscal», concluyó, como para que no quedaran dudas de su visión.

Ahora bien: ¿cuál es el diagnóstico del kirchnerismo? ¿Qué piensa hacer la dupla Fernández-Fernández en caso de llegar a la Casa Rosada, el próximo 10 de diciembre? Por ahora, a algunos observadores del ámbito político les llama poderosamente la atención que Wall Street no haya tomado debida nota de esa evaluación.

Desde el flamante equipo económico de Alberto F. buscan despejar fantasmas. Sus principales voceros -los economistas Matías Kulfas y Cecilia Todesca Bocco, ambos integrantes del denominado Grupo Callao- salieron a aclarar que no quiere ponerse en duda la voluntad del pago de la deuda.

«La deuda es legítima y se va a respetar», manifestó Kulfas en las últimas horas. Todesca Bocco habla de ser «responsables» sobre un tema tan sensible.

Lo cierto es que Alberto F. sumó a su equipo a Guillermo Nielsen. Un economista ortodoxo pero que en el mercado financiero dejó el recuerdo de la reestructuración de la deuda pública en 2005, en tándem con Roberto Lavagna.

«Tiene experiencia y dio una verdadera batalla. Y es muy importante ahora por el momento muy complejo como el que vamos a enfrentar», resumió la propia Todesca Bocco.

Para matizar la cuestión, desde el equipo de Alberto F. argumentan algo que también es cierto: «Todavía faltan siete meses para que asuma el próximo Gobierno. Es mucho. Debemos manejarnos con responsabilidad porque -la verdad- no sabemos con el escenario que, en caso de ganar, nos encontraríamos», aseguran.

En algunos bancos de Wall Street, no obstante, pusieron bajo la lupa los dichos de CFK en su video del último fin de semana y las definiciones posteriores del ahora candidato.

El tramo que más llamó la atención de los financistas fue el siguiente:

«La deuda externa en dólares contraída en apenas tres años es más grande que la que Néstor recibió defaulteada. Eso sí, con un agravante, todavía. Casi el 40 por ciento es con el Fondo Monetario Internacional. El apabullante e innecesario endeudamiento del país empieza a mostrar en este presente los primeros síntomas de una realidad que será muy difícil de revertir».

Aquella definición -cuando CFK hace referencia a que ese endeudamiento resultó «innecesario» encendió las luces de alerta. ¿Qué esconde esa definición? ¿Acaso el repudio de una parte de la deuda?, se preguntaban algunos financistas.

Desde el círculo cercano al candidato desmitifican la cuestión: «Cristina, mientras gobernó, pagó todo y más», afirman. En la lista figuran el Club de París, el Ciadi, Repsol.

La realidad, también, refiere a que en el video, la ex presidenta calificó de «fenomenal» al endeudamiento durante los últimos tres años y medio. Y la enmarcó en «una obscena timba financiera de tasas de interés astronómicas y rematando dólares prestados».

Quita no, espera sí

Emmanuel Álvarez Agis, economista de consulta de la propia CFK y ex viceministro de Kicillof, también trata de apaciguar los ánimos.

«Yo no digo que hay que defaultear la deuda, ni creo que sea una buena idea. Y no me entra en la cabeza que Cristina quiera defaultearla porque lo que hizo el kirchnerismo durante 12 años fue cansarse de pagar», refuta a quienes suponen que un próximo gobierno con CFK de vice vaya por el camino de la cesación de pagos.

Al respecto, es interesante rescatar los últimos dichos de Alberto F. sobre el tema: el candidato manifestó que, bajo su eventual mandato, no habría una «quita» pero sí, tal vez, de un «mecanismo de espera».

Se trata de un cronograma donde se postergan los pagos de los vencimientos. Una negociación con los acreedores para lograr un período de gracia, durante el cual no se efectúan desembolsos.

Obviamente, los títulos de la deuda argentina que actualmente circulan en el mercado no contienen ninguna cláusula de este tipo, con lo cual si en algún momento la Argentina lanza una propuesta habría que contar con el beneplácito de los acreedores para no caer en default.

De las palabras de Fernández queda en claro que no queda demasiado margen para hacer con el Fondo Monetario Internacional. Se trata de deuda «senior» sobre la cual no puede aplicarse ninguna quita de capital, ni recorte en los intereses ni alargamiento de los plazos.

A lo sumo, el Gobierno podría renegociar nuevos desembolsos (bajo un nuevo acuerdo, de «Facilidades Extendidas», que permitiría cubrir los pagos más próximos). En algunos bancos de inversión extranjeros ya tomaron nota de esta realidad.

¿Y un acuerdo voluntario con los bonistas a tasas de mercado? Entre financistas consultados por iProfesional lo descartan. Se trata de algo que la Argentina ya probó en el año 2000 y fracasó. Tuvo el nombre de «megacanje» y que, justamente, consistió en cambiarle a los acreedores sus bonos por otros a una tasa de interés de «mercado», que reflejaba la incertidumbre de aquel momento.

El efecto duró poco y nada: en aquella instancia, el «riesgo país» no cayó como se esperaba por la sencilla razón de que los inversores desconfían cuando la tasa de interés comprometida por el emisor de la deuda supera las chances de afrontarlas. Cuando la deuda deja de ser sustentable.

¿De cuánto estamos hablando?

A finales de 2018, la deuda pública neta (sin contar la intra sector público ni la que está en cabeza del Banco Central) ascendía a u$s206.000 millones. De ese total, había u$s148.000 millones tomados con bonistas privados y u$s58.000 millones con los organismos internacionales.

Para este año, de acuerdo a estimaciones de la consultora MacroView, la deuda neta trepará hasta los u$s221.389 millones. Mientras el pasivo con los privados baja a u$s139.842 millones, la contraída con los organismos crece a u$s81.547 millones. Como dijo Alberto F., estos pasivos representan el 37% del stock.

Al observar los próximos vencimientos, los años 2020 y 2021 aparecen como los más livianos: u$s18.000 millones cada año.

Más complicados lucen los dos siguientes. Entre 2022 y 2023 habría que abonar unos u$s34.000 millones en cada período ya que, para ese momento, empiezan a caer los vencimientos con el Fondo Monetario.

A lo que habría que añadirle un promedio de $200.000 millones cada año durante el próximo mandato presidencial.

Estos son los desafíos concretos que tendrá quien asuma el 10 de diciembre, sea el propio Macri, Fernández, Lavagna u otro candidato.

Por las dudas, en algunos bancos ya circula la versión en PDF de un documento elaborado por el FMI en el año 2013. Se titula «Sovereign Debt Restructuring» y da cuenta de la experiencia reciente de renegociaciones en distintos países, entre ellos la Argentina, Grecia y hasta de Jamaica.

Algunos, en el mercado, no quieren perder tiempo. Y mucho menos ser sorprendidos. (iProfesional)